Étude de cas

Alma Deals & Conseil vous accompagne pour chaque type d’opération en mettant en place un processus adapté garantissant dynamisme et efficacité.

Historique

- 2 dirigeants fondateurs sur Paris (M. Bensignor et M. Armelin)

- Croissance sur Paris puis création d’une filiale à Lille

- M. Bensignor souhaite s’installer à Nice

- Changement d’organisation et maintien de la croissance

- Développement plus rapide à Lille qu’à Paris

Contexte

- M. Bensignor souhaite vendre pour renforcer son patrimoine

- M. Armelin souhaite quant à lui changer de métier

- L’associée sur Lille (Mme Taffin) souhaite rester

Objectif

Adossement à un acteur industriel

Nos Conseils

- Recherche d’acquéreurs ayant un fort positionnement sur Paris et n’ayant aucune présence sur Lille

- Recherche de portefeuilles clients / Banque et Assurance

- Marché des acquisitions très porteur : Forte problématique RH

- Le fait que Mme Taffin reste est très avantageux pour la valorisation et le maintien de la pérennité

L’avantage pour ARBEN GROUP

- Continuer son développement

- Elle peut s’appuyer sur le backoffice de l’acquéreur en termes de sourcing

- Elle peut gérer les clients de l’acquéreur via la filiale ARBEN NORD

L’avantage pour AFD TECH :

- Savoir-faire existant

- Création de valeur

- Synergies opérationnelles

Pour Mme Taffin, ses 10 % peuvent valoir beaucoup plus dans le futur.

Historique

- Créée en 1475, la verrerie LA ROCHERE est la plus ancienne verrerie d’art traditionnel en activité d’Europe.

- L’entreprise travaille à 60% pour les arts de la table et 40% pour le bâtiment de l’architecture.

Contexte

- Le dirigeant a 82 ans et n’a pas trouvé de successeur dans la famille pour reprendre l’entreprise.

- LA ROCHERE a su maintenir son activité en 2020 malgré la crise.

- L’entreprise est déficitaire et se trouve dans une situation financière délicate.

Objectif

Assurer la transmission et la pérennité de LA ROCHERE pour que cette entreprise historique puisse continuer son activité.

Nos Conseils

- La famille Tourres, en tant qu’ancienne famille de verriers, est apparue comme les repreneurs les plus naturels aux yeux du dirigeant.

- Sept cadres de l’entreprise ont investi en capital auprès des repreneurs.

- La nouvelle direction générale de l’entreprise sera accompagnée par la mise en place d’un comité stratégique.

- Statut de la mission : Mission terminée avec réception des fonds en février 2021.

- Détail de l’opération : valeur des titres : 500 000 €. Une augmentation de capital de 1 000 000 € va permettre à la famille Tourres de financer des investissements importants.

Historique

- ARTICQUE est une société spécialisée dans l’édition de logiciels pour le secteur de la géomatique

- Société en développement

- Problématique de recrutement des commerciaux

Contexte

- 2018 : 1ère année positive avec un EBE à 1 M€ hors production immobilisée

- Le dirigeant a 63 ans et souhaite préparer la cession

- Produit time to market

- Augmentation des prospects et clients

Objectif

- Accélérer le développement en France et à l’international à travers une croissance organique en bénéficiant d’un marché à fort potentiel.

- En veille sur des opportunités de croissance externe.

Conseils M&A

- 2 alternatives ont été proposées au client : Vendre tout de suite ou lever des fonds et céder dans 3 ans.

1ère option : Une valorisation estimée à 10 M€ si le client décide de vendre immédiatement

2nd option : Réaliser sous 3 ans un EBE de l’ordre de 4 M€ et par là une valorisation estimée à 40 M€

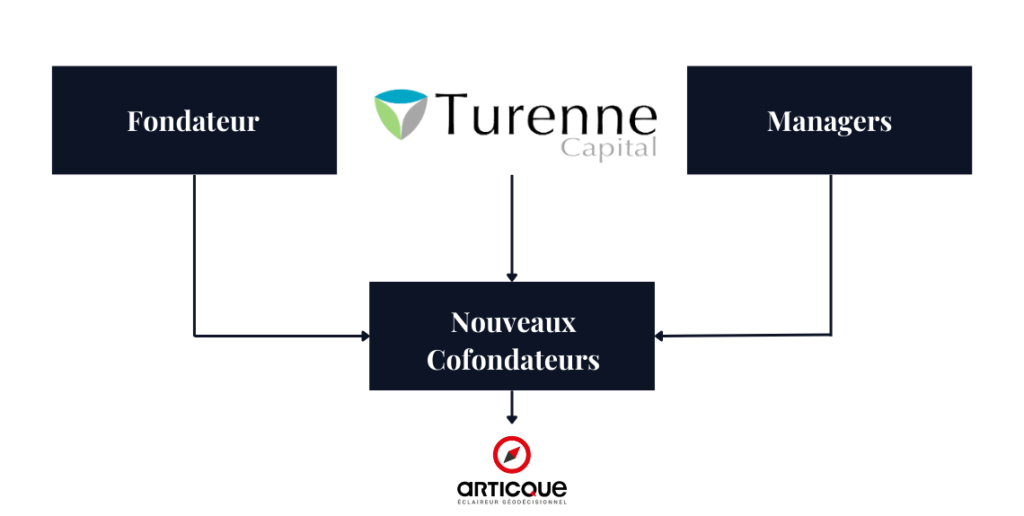

- Après avoir discuté avec plusieurs investisseurs le dirigeant a donné sa préférence à TURENNE CAPITAL.

- Statut de la mission : Mission terminée avec une réception des fonds au sein de la société début avril 2020.

- Détail de l’opération : Cash-in à 1,3 M€ : 800 K€ en capital, 500 K€ en obligations convertibles.